Law By Experts es una sección de carácter informativa que tiene como objetivo orientar a los lectores sobre la materia a tratar. Los comentarios contenidos en este documento corresponden a la opinión profesional del autor y en ningún caso deberán ser tomados como una posición de VenAmCham

En esta oportunidad escribe José Javier García, quien comenta sobre Los Tributos en Venezuela 2023

“La tasa efectiva impositiva promedio puede alcanzar un 57% del total de utilidad antes de tributos” nos

escribe José Javier García

En los últimos años, Venezuela, ha estado conviviendo con dos fenómenos ya conocidos y vividos en una primera etapa en los años 90, la devaluación y la inflación. En el cuadro anexo podemos visualizar los porcentajes anuales de inflación y de desplazamiento de la tasa de cambio desde el año 2020:

| Año | Inflación % | Desplazamiento Tasa de Cambio % |

| 2020 | 2.959,84% | 2.274.90% |

| 2021 | 686,38% | 315,21% |

| 2022 | 234,08% | 280,43% |

| 2023 (Hasta septiembre 2023) | 158,33% | 96,84% |

Fuente: Banco Central de Venezuela http://www.bcv.org.ve

Es importante resaltar el proceso de dolarización operativa en que ha estado inmersa la economía de Venezuela y que tiene su origen en el decreto de la Asamblea Nacional Constituyente que deja sin vigencia la Ley de Ilícitos Cambiarios estableciendo la derogatoria del Régimen Cambiario y sus Ilícitos1, se profundizó a partir de marzo 2019 como consecuencia de la falla eléctrica que afectó al 80% de la población nacional. No obstante, a las dos características antes señaladas en que ha estado inmersa nuestra económica observamos que, desde el punto de vista de normativa tributaria en los últimos años, se han efectuados reformas que han traído como consecuencia un incremento de la carga tributaria y de los procesos tributarios a los que están sujetos las empresas, a manera ejecutiva se mencionan algunas reformas en vigencia a la fecha:

- Exclusión del Régimen de Ajuste por Inflación previsto en la Ley de Impuesto sobre la Renta de los contribuyentes que realicen actividades bancarias, financieras, de seguros, reaseguros y los sujetos pasivos calificados como especiales (SPE) por la Administración Tributaria.

- Impuesto a las Grandes Transacciones Financieras.

- Régimen de anticipo de Impuesto Sobre la Renta aplicable a los SPE.

- Declaración de Impuesto al Valor Agregado (IVA) en periodos quincenales por parte de los SPE y la calificación de Agentes de Retención.

- Impuesto a los Grandes Patrimonios sujeción para los SPE.

- Reforma del Código Orgánico Tributario estableciendo como unidad de medida para las sanciones la moneda de mayor valor publicada por el Banco Central de Venezuela.

- Incremento en las sanciones pecuniarias aplicables a los ilícitos formales en un doscientos porciento (200%) para el caso que sean incurridos por Sujetos calificados como especiales.

- Ley Orgánica de Coordinación y Armonización de las Potestades Tributarias de los Estados y Municipios.

- Reforma de la Ley Orgánica de Ciencia, Tecnología e Innovación, modificando la frecuencia del aporte de anual a mensual.

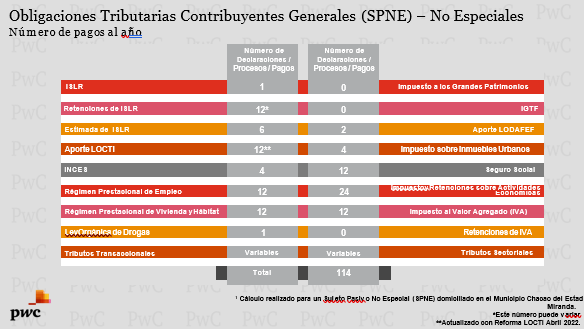

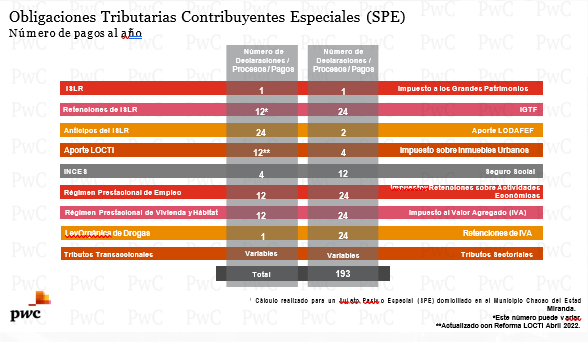

La calificación de SPE por parte de la Administración Tributaria se corresponde a un Acto Administrativo cuya normativa está prevista en la Providencia Administrativa SNAT/2023/000052 y que genera, en forma práctica, un tratamiento diferenciado respecto a los contribuyentes que no hayan recibido dicha calificación, la cual básicamente se refiere a: i) las obligaciones adicionales o diferenciadas antes señaladas, ii) fechas para el cumplimiento de las obligaciones fiscales definidas de acuerdo al número terminal del RIF3 y iii) la cuantía de declaraciones a presentar en un periodo de 12 meses4, según se evidencia en el cuadro comparativo siguiente, en el que bajo la premisa asumida el número de declaraciones varia de aproximadamente 114 a 193 procesos tributarios:

La calificación de un contribuyente como Sujeto Pasivo Especial genera un incremento de la carga tributaria (en términos monetarios y porcentuales), así como de las horas–hombre necesarias a ser incurridas para el cumplimiento de las diversas obligaciones a que estará sujeto. En el pasado el Banco Mundial con colaboración, de PwC5 , entre otros preparo la Décima Quinta Edición del estudio llamado “Doing Bussines”, el cual tiene un apartado llamado “Paying Taxes 20206” , en donde se comparaban los regímenes especiales de 192 economías y que género los siguientes resultados:

| En el Mundo | En Sud America y el Caribe | En Venezuela7 | |

| Total, tasa de impuesto y contribuciones | 40.5% | 53.3% | 73.3% |

| Tiempo para completar los procesos impositivos y de contribuciones | 234 horas (29 días) | 529 horas (66 días) | 920 horas (115 días) |

| N° de Declaraciones | 23 | 25 | 99 |

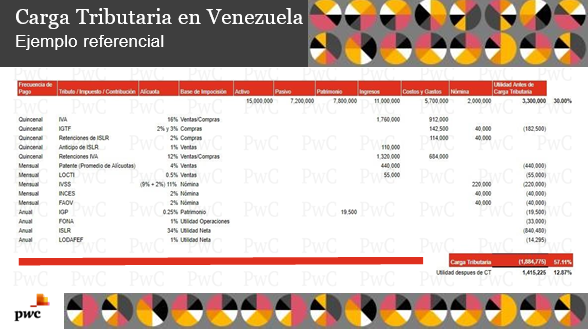

El porcentaje referido al total tasa de impuesto y contribuciones pudiere lucir excesivo, no obstante, en un ejemplo práctico preparado por PwC Venezuela puede observarse que dicho porcentaje pudiere estar alrededor del 57.11% del total de la utilidad antes de la carga tributaria.

Es importante señalar que el número de declaraciones antes señalado y el porcentaje de carga tributaria, pudiere incrementarse según la localización geográfica o el sector económico en el cual el contribuyente ejecute actividades. A continuación, se enumeran algunos de los impuestos, tasas o contribuciones (o leyes que contienen los mismos) a los cuales pudieren estar sujetas las compañías en Venezuela en virtud de su actividad económica:

| Aduana | LOPCYMAT | Ley Contrataciones Publicas | Ley Orgánica del Turismo | Contribución Especial Precios Extraordinarios (Petróleo) | Ley de Pesca y Acuicultura | Ley de Aeronáutica Civil |

| Ley de Cinematografía Nacional | Ley de Responsabilidad Social en Radio y Televisión | Ley Orgánica de Telecomunicaciones | Ley de Actividad Aseguradora | Ley de Instituciones del Sector Bancario | Ley de Gestión Integral de Negocios de Riesgos Socios Naturales y Tecnológicos | Ley de Bomberos y Administración de Emergencia de Carácter Civil. |

Un aspecto para no dejar pasar desapercibido esta referido a la dolarización transaccional de la económica venezolana y la imposibilidad de medir la capacidad económica o contributiva en divisas o ajustada a la realidad económica del contribuyente, en el ejemplo siguiente puede contemplarse el impacto y la distorsión causada al medir la rentabilidad en moneda nacional y en divisas, si observamos la transacción en divisas no existe enriquecimiento o incremento patrimonial alguno, no obstante al convertir dichos valores a moneda nacional se genera una “ganancia fantasma” o “ganancia por valoración contable” sobre la cual se causa Impuesto Sobre la Renta, apartándose de la naturaleza del tributo, ya que en la realidad económica del contribuyente no genera ganancia alguna:

| Descripción | Fecha | Transacción en US$ | Transacción en Bs |

| Compra del bien | 1-1-2023 | 1 | 17,4890 |

| Venta de bien | 7-11-2023 | 1 | 35,2360 |

| Ganancia (Pérdida) antes del ISLR | 0 | 17,747 | |

| ISLR 34% | 34% | 34% | |

| ISLR Bs | 0 | 6,03398 |

Las disposiciones legales que existen en Venezuela sobre la práctica contable que debe seguirse para la determinación del impuesto sobre la renta pudiesen resultar limitadas. En este sentido, el Código Orgánico Tributario8 , la Ley de Impuesto sobre la Renta9 y el Reglamento de la Ley de ISLR hacen algunas referencias directas sobre el tema.

En un concepto más actualizado, el Código Orgánico Tributario, su Artículo 146, señala que los montos de la base imponible, de créditos y débitos de carácter tributario, de los tributos, accesorios y sanciones deben expresarse en bolívares aun cuando, bajo ciertas condiciones legales, se admita el pago de los referidos conceptos en moneda extranjera10 norma que está alineada con el Decreto 3511 señalando que los sujetos pasivos que realicen operaciones en el Territorio Nacional en moneda extranjera, que constituyan hechos imponibles generadores de tributos nacionales, deben determinar y pagar las obligaciones en moneda extranjera o criptodivisas12 ; no obstante lo anterior la operatividad del Decreto 35 no ha sido implementada.

El miércoles 8 de Noviembre entra en vigor la Ley Orgánica de Coordinación y Armonización de las Potestades Tributarias de los Estados y Municipios13 , instrumento legal a través del cual se reconoce la necesidad de una armonización tributaria, previendo igualmente, el respeto a principios tributarios fundamentales tales como la capacidad económica, financiera y no confiscatoria, no obstante lo anterior dicha armonización tributaria no abarca los tributos nacionales y contribuciones parafiscales, la cual pudiera haber significado una gran oportunidad de organizar y reformar de manera profunda el sistema tributario de Venezuela, alineándolo a la necesidad de incentivar el sector productivo del país y a la consideración del Principio de Legalidad, Generalidad, Capacidad Económica y/o Contributiva, Progresividad, Igualdad, Justicia o Equidad y No Confiscatoriedad.

El objetivo de la consideración, aplicación y vigencia de los Principios Tributarios es evitar el abuso del Estado en virtud de su poder de imposición, y deben ser considerados no como una guía, sino como elementos que conlleven a mantener y respetar los derechos y garantías de los ciudadanos frente al ejercicio del poder tributario; así mismo, estos principios buscan evitar también el abuso de la Administración Tributaria y de los contribuyentes en su aplicación, brindándole a su vez al juez un marco fundamental a los fines del soporte de las decisiones o fallos que sobre litigios tributarios se emitan. Los principios tributarios no deben ni pueden ser interpretados de manera aislada o individual, todos ellos se complementan y su aplicación conjunta es lo que determina el cumplimiento de estos; es decir, su aplicación conjunta y no excluyente es lo que garantiza que no se generen excesos por parte de los sujetos pasivos, o por parte de la propia Administración Tributaria como sujeto activo en su función de ente recaudador y administrador de los tributos.

Considerando la carga tributaria de las empresas en Venezuela es recomendable, entre otros, aspectos:

- Que la gerencia disponga de un cronograma de tributos a declarar y una planificación de caja para contar con los recursos financieros para pagar los tributos oportunamente.

- Ejecute programas de actualización al personal encargado de los temas tributarios.

- Efectué revisión del cumplimiento (adecuado y oportuno) de las diversas obligaciones tributarias y

ejecuté acciones de remediación sobre los incumplimientos detectados.

- Medir la madurez de la función o gerencia tributaria del contribuyente, a fin de establecer, definir, redefinir los procesos del compliance tributario y responsables de la función y cada proceso, entre otros.

- Mantener actualizados los manuales de procesos fiscales, para en caso de rotación de personal, la Entidad no quede inmersa en incumpliendo fiscales por desconocimiento de acciones a seguir.

- Establecer protocolos de atención / respuesta en caso de procesos de fiscalización.

En PwC Venezuela contamos con un equipo de profesionales multidisciplinarios que ponemos a su disposición para apoyarlo con las soluciones empresariales que su empresa necesita, a los fines de asistirles en la evaluación de los aspectos antes señalados adaptando los mismos a la realidad de cada contribuyente.

En caso de requerir más información o asistencia, por favor no dude en contactarnos y en caso de

cualquier duda o pregunta adicional favor notificárnoslas a efectos de darle una pronta respuesta.